RSV:下一个HPV?

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

呼吸道合胞病毒疫苗取得梦幻开局。

在2023年中,两款疫苗产品、一款预防抗体产品,仅用半年时间就取得超30亿美元销售额,又一个明星疫苗赛道正在冉冉升起。

作为一种常见病毒,RSV对老人和婴幼儿危害大,它是引发肺炎的主要诱因之一。由于缺乏针对RSV的*药,因此预防治疗就成为现阶段的*防控手段。三款预防性RSV药物的热卖,已经透露出这一市场需求之大。

01

另一种“流感”

RSV是一种在我们身边广泛存在,但却又存在感极低的病毒。由于这种病毒与流感病毒很像,所以大多数感染者都极有可能将RSV感染视作是感染了流感。

与流感类似,RSV也呈现出明显的季节性流行特征,而且患者症状也主要以呼吸道症状和肺炎为主。相关数据显示,在2009年至2019年这十年间,我国严重的呼吸道感染患者中,28.5%的患者感染了流感病毒,16.8%的患者感染了RSV;在肺炎患者中,RSV的感染率更是攀升至22.1%。

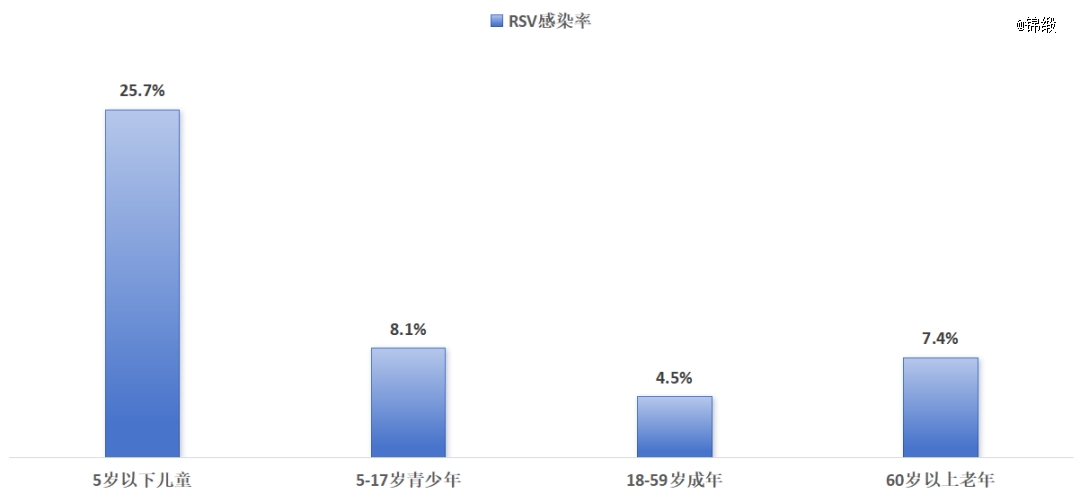

这些数据足以表明,RSV可以看成是与流感同等危害性的流行性病毒,抵抗力较弱的婴幼儿和老人是其主要感染目标。尤其是刚出生的婴幼儿,呼吸道感染患者中RSV感染的概率高达25.7%

现阶段,RSV感染只能针对其引起的并发症进行治疗,对于RSV感染本身并没有*药,进度最快的RSV*药依然停留在临床二期之中,存在极为明显的治疗缺口。

特别是在婴幼儿群体中,由于自身抵抗力尚未完全发育健全,又缺乏行之有效的*药,因此一旦感染很有可能引发较为严重后果。基于此,婴幼儿群体是RSV疫苗应用价值最高的核心患者群,其次则是青少年和老年人。

流感病毒共分为甲型、乙型、丙型、丁型四大亚型,根据包膜中血凝素和神经氨酸酶(NA)不同,又可分为不同的亚型,彼此之间独立感染患者。同样的,RSV也存在两种亚型——RSV-A和RSV-B,且两种亚型呈现出交替流行的趋势。参考流感疫苗的经验,RSV疫苗也将是两种亚型独立防控的逻辑。

基数庞大的易感人群,较为严重的症状表现,缺乏有效的针对治疗,这三重因素造就了RSV疫苗的需求爆发。

02

RSV赛道竞争格局

2023年是RSV疫苗的商业化元年,两款疫苗Arexvy、Abrysvo分别于2023年5月3日和2023年5月31日在美国获批60岁以上老年适应症,再加上另一款预防性抗体产品Beyfortus,共同组成了RSV药物赛道的竞争格局。

Arexvy是全球*获批的RSV疫苗,是一款由GSK研发的单价疫苗产品,于2023年5月3日和6月6日,分别在美国和欧盟上市。从数据上看,Arexvy拥有极高的防护率,预防60岁及以上成人RSV-LRTD的保护效力为82.6%,在至少患有一种基础疾病的老年人中,该疫苗的保护力为94.6%。

而就在Arexvy获批当月,辉瑞公司的Abrysvo也紧随其后获批。尽管Abrysvo的防护率明显不如Arexvy,但由于其使用的抗原分别来自A、B两类病毒亚型,因此它实际上是一款双价产品,这提升了它的防护范围。

在2023年8月21日,Abrysvo又获得FDA第二适应症的批复,扩展用于妊娠32-36周孕妇,可预防出生至 6 个月婴儿避免出现RSV-LRTD的情况。

辉瑞Abrysvo能够在保护效率不及Arexvy的情况下获批上市,可以看出FDA对于鼓励新药差异化研发的态度。药物研发并不应该在同一适应症上卷疗效,而是应该填补更多的适应症空白。延续填补空白适应症这一逻辑,阿斯利康与赛诺菲联合研发的RSV预防抗体药物Beyfortus在2023年7月17日被FDA批准上市。

预防抗体药物与疫苗类似,都能起到预防疾病的作用,但其底层机制却与疫苗完全不同。疫苗属于主动免疫,是通过刺激人体免疫系统来产生保护性抗体;而预防抗体药物则是被动免疫,也就是直接向人体注入能够与病原体结合的抗体。

与疫苗相比,预防抗体药物有效期较短。普通RSV疫苗的保护周期为两年,而Beyfortus的保护周期仅为5个月时间,也就是一个典型RSV流行季的持续时间。从防护周期看,Beyfortus是明显不如疫苗的,那么为何它还是能够获批呢?正在于Beyfortus*填补了RSV疫苗留下的市场空白。

两款获批的RSV疫苗,全部面向的都是老年人群体,而婴幼儿才是RSV感染最关键的患者群体,可现阶段疫苗产品却无能为力。在婴幼儿这块空白市场上,预防抗体Beyfortus能够表现出不俗的防护率,而且副作用较低,这也是其能够获得FDA批准上市的原因。

从这里投资者就可以看出RSV疫苗后续的迭代方向,除了进一步提升防护率外,谁能有效填补婴幼儿和青少年两大群体的空白,谁就有望拿到FDA后续的上市门票。关于RSV疫苗的竞争,其实才刚刚开始。

纵观*年的销售数据看,GSK的Arexvy凭借先发优势与不俗的疗效,7个月时间就收获了15.66亿美元营收;辉瑞的Abrysvo凭借双价与第二适应症优势,6个月时间收获了8.9亿美元营收;阿斯利康的Beyfortus凭借婴幼儿空白适应,用5个半月时间收获了5.98亿美元营收。

目前,主流RSV疫苗的销售成绩主要是在美国市场取得的,各家公司仍有很大的出海空间,因此海外市场有望成为适应症扩容之外RSV疫苗增长的第二重推力。

纵观整个市场,国内疫苗公司RSV疫苗进度较为缓慢,距离管线获批上市仍有较长的时间周期。

如今已经上是的RSV疫苗全部属于重组蛋白技术路线,而Moderna处于临床后期的RSV疫苗则是mRNA路线,不难看出重组蛋白与mRNA将是RSV赛道的核心技术路线。因此,国内具备RSV研发潜力的公司主要是在重组蛋白与mRNA路线上有所布局的玩家。

重组蛋白路线方面,新三板上市公司艾棣维欣进度最快达到临床2期,三叶草生物进入临床1期,康乐卫士、瑞科生物、康泰生物、百克生物都处于临床早期阶段。mRNA路线方面,达冕生物进度最快达到临床1期,沃森生物、石药集团、艾美疫苗、艾博生物均处于临床早期阶段。

与自研相比,RSV疫苗更有可能率先通过代理方式与国内生物公司开展合作。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。